炭素税とはなにか?

炭素税とは、環境破壊や資源の枯渇などに対応することを促す環境税の一種です。より具体的には、化石燃料(石炭、石油、天然ガス)に炭素含有量に応じた課税をする政策手段です。炭素排出量に応じて化石燃料の価格があがるため、製品・サービスも炭素排出量に応じて価格が上がります。そのため炭素排出量の多い製品・サービスの利用コストを上げることにつながり、そういった製品・サービスの需要が抑制される効果を期待しています。いわば、現状は考慮されていない炭素のコストを意識させるための仕組みです。

メリットは?

炭素税を導入するメリットは、脱炭素に向けた活動がより促進され、カーボンニュートラルの実現に追い風となる点です。前述の通り、炭素税が導入されると消費する製品・サービスの炭素排出量に応じて利用コストが上がります。その結果、企業や個人に対して炭素排出量の少ない製品・サービスを利用するインセンティブが生まれます。また、現状はほとんどの電力が化石燃料から作られているため、省エネにも意識が向きやすくなります。つまり、環境保全のために炭素排出削減の努力をした企業や個人が報われるシステムができるため、カーボンニュートラルに向けた活動がより加速される可能性があるということです。

さらに、消費行動に対する効果だけではなく税収効果も挙げられます。炭素税を導入することで、政府の税収が増えて使える財源が増えます。この財源をうまく環境問題の対策として技術革新のための投資に当てたりすればより高い効果が望めます。

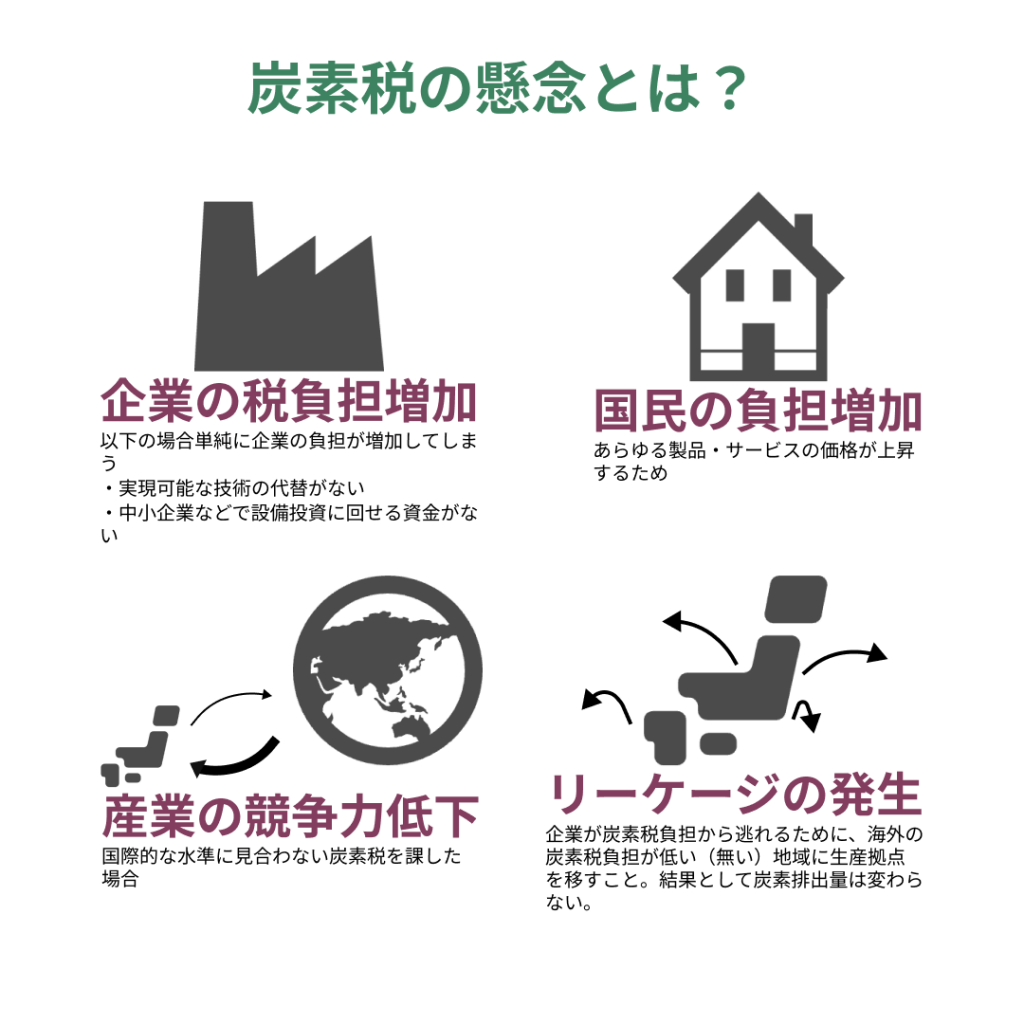

デメリットは?

デメリットとしては、新たな税負担が発生することで大きく4つ挙げられています。1つ目は、企業の負担が単純に増加することです。これは炭素排出を下げることができる代替手段が存在しない場合や、代替手段が存在していてもそれを導入するための資金がない中小企業などの場合に特に問題になります。

2つ目は、新たな税負担によって企業の操業に必要なコストが上昇し、産業の国際競争力が低下することです。これは国際的に炭素税価格にばらつきがある場合に特に問題になります。例えば日本では炭素税が二酸化炭素1トンあたり1万円で、他の国では炭素税がその10分の1(1,000円)だとします。この場合、他の条件が全く同じとすると、日本で生産活動をする方が9,000円も生産コストが高くなります。そのため日本の企業よりも炭素税が安い国の企業の方が、製品価格を安くしたり利益率を高めることができるので競争力を高めることができるということです(日本企業から見ると競争力が削がれる)。またこの結果、日本企業は利益率が下がったり、売上が下がるため投資やイノベーションの原子が奪われるのではという懸念もあります。

3つ目は、前述の2点目に関連して、国際的な競争力の低下を避けるために企業が生産活動を国外に移転してしまい、その結果世界全体で見た炭素排出量の削減に寄与しないのではないかという点です。これをリーケージと言います。リーケージは「漏れる」という意味ですが、炭素排出が規制の緩い国に漏れ出てしまい改善がされない状況に対する懸念を表しています。

4つ目は、炭素税によるエネルギー・電力コストの上昇は企業の販売する製品・サービスの価格に転嫁されるため、最終消費者である国民生活への影響も懸念されています。

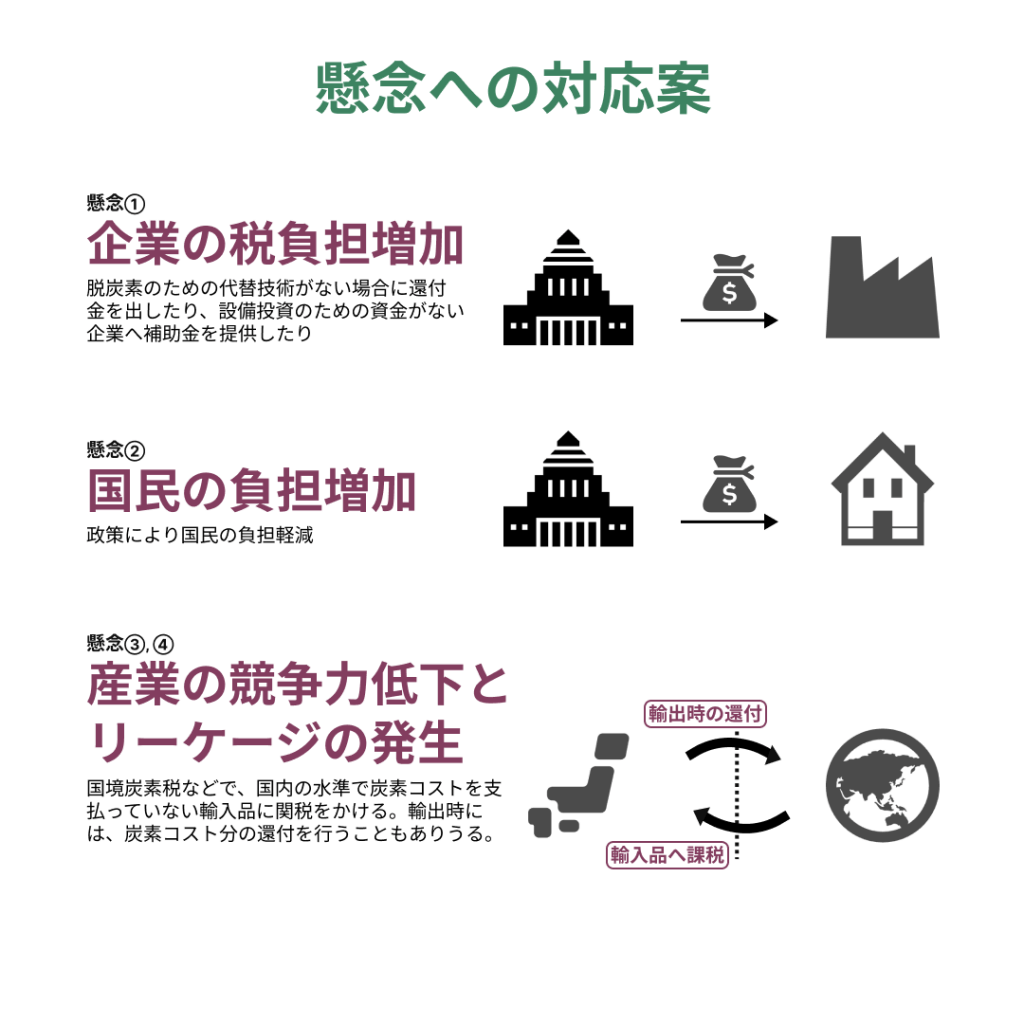

デメリットを乗り越えるために

脱炭素に向けて、炭素の社会的なコストを経済活動時にも意識できるようにするための炭素税は魅力的です。しかし、上述のように導入にあたっては解決しなければならない問題が存在しています。

これに対して以下の3つの方策が環境省の検討会では挙げられています。

まずはデメリット1つ目の企業の税負担に関してです。脱炭素に資する代替技術などが存在しない場合に炭素税を還付したり、脱炭素に向けた設備投資に必要な資金がない企業に対して補助金を支給します。こうすることで、社会全体としては炭素税の導入でより低炭素、脱炭素な行動を取ることを促しながらも、それができない主体に対しては非現実的な対応を求めずに済みます。

そして順番が前後しますが、デメリット4つ目の国民負担に関してです。これに関しても、炭素税によって新たな財源ができるため、それを活用したさまざまな政策を通じて国民の負担を軽減することが可能です。

最後にデメリット2、3の企業の国際的な競争力低下とリーケージの発生に関してです。これに関しては、一例として輸出入時に関税や還付金を出すことで対応することができます。これは一般的に国境炭素税や、国境調整措置といわれたりします。炭素税が高い国へ炭素税が低い国からの輸入をする際には、二つの国の炭素税額の差分を関税として課すということです。

例えば、日本が炭素税1トンあたり1万円で、A国が炭素税1トンあたり1,000円だとします。この場合、日本とA国の間で炭素税の差額である9,000円を輸入品に対して関税として課します。還付金に関しては、これの逆をするというイメージです。

これにより、日本企業の国際的な競争力は保たれます。また、炭素税による負担がどこでも同じであれば、生産拠点を海外に移す必要がなくなるためリーケージも起きなくなります。

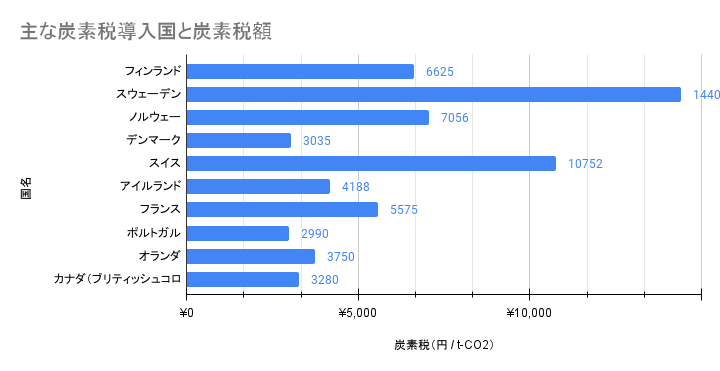

導入国の事例

世界ではヨーロッパの国々が炭素税を先んじて導入しています。1990年にフィンランドが世界で初めて導入し、スウェーデン、ノルウェー、デンマークなどが続いています。以下では、各国の炭素税の価格と課税対象の概要を表にしました。

| 国名 | 課税対象 |

|---|---|

| フィンランド | 熱用・運送用の化石燃料消費 |

| スウェーデン | 熱用・運送用の化石燃料消費 |

| ノルウェー | 石炭を除く化石燃料消費 |

| デンマーク | 化石燃料及び廃棄物の消費 |

| スイス | 輸送用以外の化石燃料消費 |

| アイルランド | 化石燃料消費 |

| フランス | 化石燃料消費 |

| ポルトガル | 化石燃料消費 |

| オランダ | 指定された業者のCO2排出 |

| カナダ(ブリティッシュコロンビア州) | 化石燃料の購入、州内での最終消費 |

日本の現状の炭素税はどうなってる?

日本ではまだ炭素税は導入されていませんが、似た制度として地球温暖化対策税(2012年スタート)があります。これも化石燃料に対して課税するものですが、課税額は現在世界で議論されている炭素税の10分の1にも及びません。現在は、日本でも炭素税に関する議論が環境省を中心に行われています。

参考

- 「環境・持続社会」研究センター(JACSES). 「炭素税とは – 温暖化防止のための環境税」. http://www.jacses.org/paco/carbon/whatis_carbontax.html

- 環境省. 「「地球温暖化対策のための税」について(FAQ)」. https://www.env.go.jp/policy/tax/faq.html

- 環境省. 「炭素税について」. https://www.env.go.jp/council/06earth/%E7%82%AD%E7%B4%A0%E7%A8%8E%E3%81%AB%E3%81%A4%E3%81%84%E3%81%A6.pdf